(原标题:2025银行投资旅途图——高股息、顺周期、化债、国企改革深远)

编者按

自9月24日以来,中国世俗出台多样刺激经济的战略,其中既包括降息降准,以及相沿老本市集证券、基金、保障公司互换便利和股票回购增持专项贷款,也包括为国有大行补充老本,陆续相沿实体经济发展。12月以来,中共中央政事局会议和中央经济责任会议接连召开,“愈加积极”的财政战略和“禁止宽松”的货币战略,为2025年中国经济的发展定下了基调。这一定调也为参与其中的A股上市银行将来一年的发展奠定了基础,并为投资银行提供了旅途图。

2024年是银行行情大年。放纵12月19日,Wind银行指数全年上升38.16%,跑赢上证指数近25个点。其中六大国有行平均上升38.79%;世界性股份银行平均上升34.67%,区域性银行平均上升31.79%。

事实上,自从2022年以来,银行仍是招引三年跑赢上证指数了(见图1)。

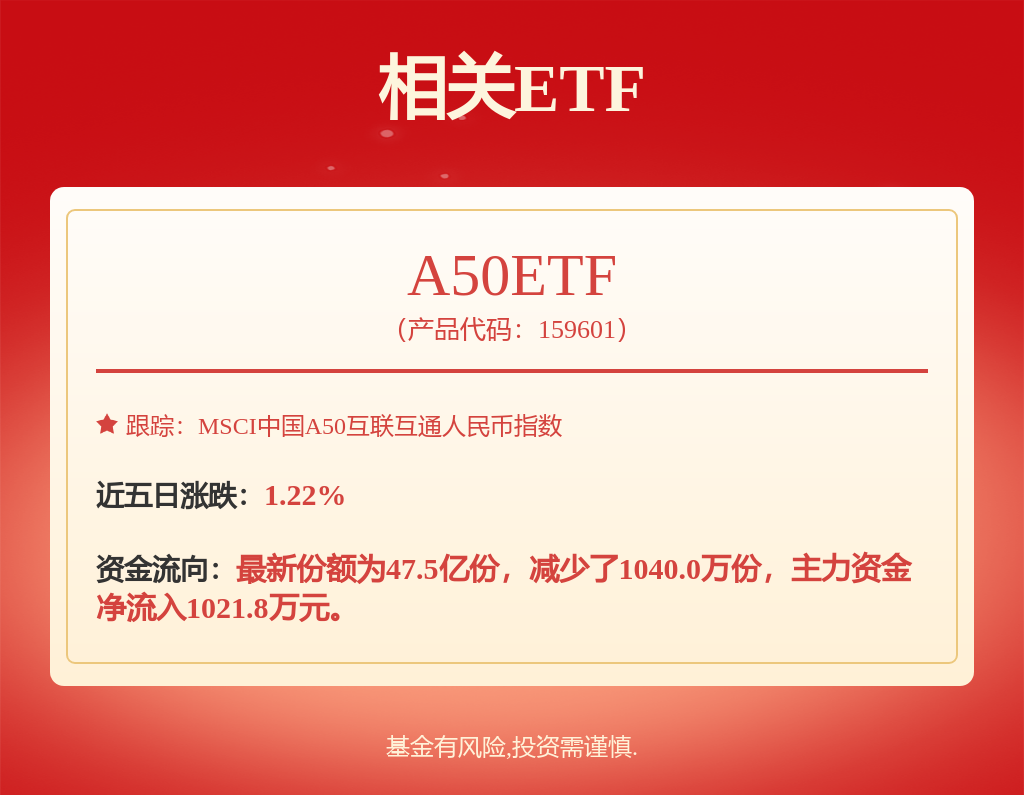

2024年A股银行板块的强势说明一方面收成于基本面的踏实,另一方面则是资金的心疼。这一年,EFT、北向资金和保障皆是涌入银行的重要增量资金。本年以来被迫指数基金加快扩容,尤其所以沪深300为基准的大盘宽基类ETF范围大幅增长(见图2),而银行行为沪深300指数的第一大权重行业,充分受益于被迫指数基金范围扩容带来的增量资金,而跟着入款利息的无间下行(见表1),为了寻求详情趣收益,高股息策略备受心疼,银行板块也因此受益。

具体来看,2024年银行板块的上升可以分为三个阶段。第一个阶段是2024年1月—5月,银行板块普涨,优质区域银行领涨,主要收成于年头的保障开门红,永久期资金加多,战略维稳老本市集,同期招引镌汰入款利率,取消“手工补息”,压低银行欠债成本。第二个阶段从年中初始,其时金融数据偏弱,高股息投资逻辑成为市集共鸣,国有银行大幅跑赢。之后银行板块经过顷刻的回调,在9月24日的战略刺激之下,第三个上升阶段初始,银行板块投资逻辑生变,绩优的中小行说明出更强的弹性,城农商行领涨了A股银行板块。

2024年行将走完,在招引跑赢大盘指数三年之后,2025年银行板块走势将怎么演绎,是否简略陆续昔日三年的傲东谈主成绩?

事实上,2025年市集环境将与2024年大为不同。最初从宏不雅经济来看,面前定调了“愈加积极”的财政战略和“禁止宽松”的货币战略,财政和货币战略相对愈加宽松,因而市集风险情谊相对也更为飞扬;其次在这一宏不雅经济预期下,2024年备受真贵的高股息策略可能会让位于带来更多股价弹性的顺周期、化债等复苏往来。

从面前机构给出的投资策略来看,四种投资银行的旅途已尽头彰着。最初,高股息策略在2025年年头仍将迎来一波行情,之后顺周期的绩优银行将接棒行情,与此同期在战略的推动下,化借主题和国企改革深远的收官之年可能将会成为投资A股银行的特有旅途。

投资旅途一:高股息仍有市集

2024年9月以前,高股息策略是投资A股银行最有用的策略,尤其是在年中5月至8月,高股息策略说明出极高的有用性,以高股息、低估值行为绚丽的国有大行股价无间窜改高。

证据广发证券分析师倪军的统计,2024年5月28日至8月27日国有大行上升了22.4%,在A股银行板块独领风流,同期股份行、城商行、农商行皆说明不尽如东谈主意,以致录得小幅下滑,折柳为0.5%、-3.2%和-5.8%。

尽管在9月之后,市集风险情谊擢升,国有大行涨幅走低,但本刊证据wind数据统计,放纵12月18日,国有银行股价2024年平均涨幅特出40%。

就2025年预测来看,高股息策略依然是机构真贵的投资策略之一。

如长江证券分析师马祥云端示,2025年银行股的核心上风依然是低估值、高股息、低持仓,在国债收益率和机构资金成本加快下行的经过中,对股息率的容忍度无间提高。

浙商证券分析师梁凤洁在2025年投资策略求教中明确提议银行的投资旅途是“先高股息,再顺周期”。她暗意,刻下国债利率招引向下,资产荒压力泄漏,要点推选高股息银行。

中信证券则在研报中暗意,每年年底年头将步入保障开门红增配季,股息高、波动低、筹备稳的银行品种预测仍是险资增配主意。

不外不同之处在于,高股息策略的推选标的在传统的国有大行以外,多了一些中小银行的身影。如梁凤洁的高股息策略推选标的是上海银行、沪农商行、江苏银行;民生证券给出高股息标的除了国有大行外,还有南京银行、沪农商行等。

2024年的高股息不同以往主要体面前中期分成。2024年以来,监管方屡次强调加强现款分成,增强投资者陈诉,尤其是2024年4月出台的新“国九条”明确提议,要增强分成踏实性、无间性和可预期性,推动一年屡次分成。在战略的推动下,2024年A股银行初始了中期分成。

尽管国有行对这一战略的响应最快,然则拉开A股银行中期分成序幕的并不是传统的国有大行,而是城商行。

证据各家银行发布的中期分成公告,国有行的中期分成大量将在2025年1月披发,而沪农商行早在9月25日就完成了2024年的中期分成。接着11月初杭州银行和南京银行也派发完2024年中期分成,并且部分城农商行的分成比例也接近以致高于国有大行,上述提到的几个标的中期分成总数在上半年归母净利润中的占比均在30%或者以上。

沪农商行每股派发中期股息0.239元,共计派发23.05亿元,占上半年归母净利润的33.07%;南京银行每股派发中期股息0.346元,共计派发现款红利东谈主民币37.10亿元,占上半年归母净利润的32%;上海银行每股派发中期股息0.28元,系数拟派发东谈主民币39.78亿元,占上半年归母的净利润的30.67%;江苏银行11月27日公布中期派息决议,每10股派送东谈主民币3.062元,系数分派56.19亿元,占2024年半年度归母净利润的30%。

这些城农商行的股息率也直追国有行,平均来看,国有行的分成比例在30%以上,股息率在6%独揽。而部分城农商行的股息率也接近以致特出6%。如国泰君本分析师刘源野心,沪农商行的股息率将达到6.3%。

本刊证据wind数据,统计了上述高股息标的中期分成的情况,以及中期股息率(12月18日收盘价),沪农商行、南京银行、上海银行、江苏银行的股息率以致高于国有大行(表2)。

分析师以致进一步提议了高股息投资策略的最好时机是在年头。如开源证券分析师刘呈祥建议投资者把合手年头银行股竖立机遇,他暗意就资金流向而言在年头投资逻辑未明时,高股息银行股或受心疼。

倪军也暗意,2024年末至2025年头干涉机构资金竖立窗口,高股息板块来岁一月或有估值切换契机。然则他同期提议,议论到战略主意逶迤,形态陈诉率的回升将弱化高股息投资的逻辑,保障欠债端增速或放缓,低风险偏好竖立同比预测有所下落,因此高股息重估的空间和手艺皆弱于旧年同期。

投资旅途二:顺周期再次开启

9月底以来,经济战略密集出台。9月24日,央行在国新办新闻发布会上秘书了多项重磅战略,包括降准0.5个百分点、战略性降息20个基点,以及镌汰存量房贷利率和下调二套房贷款最低首付比例等。与此同期秘书了两项新的货币战略用具。第一项用具是证券、基金、保障公司互换便利,首期操作范围为5000亿元,将来可证据情况扩大范围。第二项用具是股票回购增持专项再贷款,首期额度为3000亿元,将来也可以证据实质运用情况扩大范围。

同期国度金融监督惩办总局暗意,国度筹划对六大国有行加多核心一级老本,将按照“统筹鞭策、分期分批、一排一策”的想路,有序实施;10月15日,财政部部长蓝佛何在国新办新闻发布会上暗意,将刊行尽头国债相沿国有大型生意银行补充核心一级老本,擢升大行相沿实体经济的才调。

自此,也拉开了A股牛市的序幕。

之后,12月中共中央政事局会议和中央经济责任会议接连召开。中共中央政事局会议一方面对宏不雅战略举座定调为“愈加积极有为”,另一方面,对财政战略的定调为“愈加积极”,货币战略的定调为“禁止宽松”,这次禁止宽松的表述为近十多年来初度。

紧接着,中央经济责任会议提议,要实施愈加积极的财政战略,提高财政赤字率;增发超历久尽头国债,无间相沿“两重”神情和“两新”战略实施;加多地方政府专项债券发愚弄用,扩大投向规模和用作神情老本金范围。要全场所扩大国内需求。提议了要“狂妄提振亏蚀、提高投资效益”。

瑞银资产惩办大中华区投资总监及亚太区宏不雅经济主宰胡一帆以为,刻下更多的战略正在酝酿之中。她说:“咱们以为来岁有契机GDP增长主意还会定在5%独揽,这么就需要更多的刺激战略出台以稳增长、保增长。”

因此,机构关于2025年的投资作风预测仍是发生了逶迤。倪军明确提议,2025年银行板块的投资逻辑预测将从资产荒走向复苏往来。梁凤洁提议,中共中央政事局会议和中央经济责任会议定调更积极,顺周期银行来岁有望迎来改善。国信证券在研报中提议,跟随经济稳步复苏,经济明锐度高的优质成长行将迎来可以的投资契机。刘呈祥则暗意,经济复苏带动零卖客群收入预期好转。

2024年,零卖信贷说明欠安仍是成为银行信贷增长的短板。

证据本刊统计,前三季度,六大国有行对公贷款平均增速为9.85%,是个东谈主贷款平均增速的2倍,个东谈主贷款平均增速为4.48%。

以致零卖银行标杆招商银行也说明出相通的趋势。招商银行放纵三季度贷款和垫款总数6.76万亿元,较上年末增长3.84%。其中,公司贷款2.77万亿元,较上年末增长6.70%,增量高于上年同期;零卖贷款3.57万亿元,较上年末增长3.95%,增量不足上年同期。

另一家零卖银行龙头祥瑞银行说明得更为彰着。举座而言,该行前三季度披发贷款和垫款本金总数3.38万亿元,较上年末下落0.7%,其中企业贷款余额1.60万亿元,较上年末增长11.6%;而个东谈主贷款余额1.79万亿元,较上年末下落9.6%。

举座来看,零卖贷款在信贷中的占比近两年也出现了彰着的下滑。兴业证券研报的数据自满,2022年—2023年,零卖贷款在信贷增量中占比无间低于20%,远低于2019年—2021年40%独揽的孝顺度。2024年三季度末,零卖贷款余额82.1万亿元,同比增长3.0%;前三季度新增零卖贷款1.94万亿元,同比少增1.91万亿元,在信贷增量中占比进一步下落至15%以下。

某股份制银行的高管在事迹会上暗意,刻下零卖信贷不足仍是成为银行濒临的一大挑战。

然则,这一趋势在2025年可能会发生变化。这少许在9月24日以后仍是有所体现。2024年10月住户新增贷款1600亿元,为近三年同期最高。其中短期贷款新增490亿元,同比多增1543亿元,处于近四年同期较高位。10月住户中历久贷款新增1100亿元,同比小幅多增393亿元,较2022年和2023年仍是有了彰着擢升。11月,住户短期贷款新增转为负数,为负370亿元,然则住户中历久贷款仍然新增3000亿元,较上年同期有所好转。

住户短期贷款主要包括信用卡贷款、其他亏蚀类贷款、个东谈主筹备性贷款等;住户中历久贷款以按揭为主。

梁凤洁以为,本次中央经济责任会议将“狂妄提振亏蚀、提高投资效益,全场所扩大国内需求”行为来岁要抓好的首项要点任务。跟随以旧换新、亏蚀券等刺激战略落地,预测零卖贷款投放有望得到改善。

在这一预期下,中小银行相对更被看好。

金斧子集团创举东谈主兼水星资管基金司理展开兴暗意,“在经济企稳的趋势下,成长型银行的预期会好转,以往经济活跃的时候,成长型银行的估值也皆比拟高。”

多家券商抒发了雷同的不雅点,如华泰证券分析师沈娟暗意,本轮战略组合拳对前期受资产质料悲不雅预期压制估值开拓的股份行、质地优异的区域行或有更强催化。

在这系数径下,倪军推选受经济影响较为明锐的复苏关联型品种招商银行和宁波银行,其次推选资产端小微客户较多、订价久期较短的瑞丰银行和常熟银行;梁凤洁推选招商银行、祥瑞银行、兴业银行;国信证券推选宁波银行、招商银行、常熟银行、瑞丰银行;刘呈祥则暗意经济复苏带动零卖客群收入预期好转,受益标的江苏银行、苏州银行、招商银行等。

举座来看,招商银行、宁波银行是被推选比拟多的标的,除此以外,常熟银行、祥瑞银行、兴业银行、江苏银行、瑞丰银行也受到机构式样。

兴业证券在研报中指出,招商银行零卖业务和资产惩办业务有望迎来边缘复苏,公司估值处于历史低位,股息率水平高于国有大行,历久竖立价值擢升。宁波银行则受益于顺周期作风的提振,且公司估值处于历史低位。常熟银行行为江苏地区小微贷款业务区域龙头,生意模式专注,客户结构无间作念小作念散,资产质料无间优异,核心主意优于同行,公司成长旅途明确,他乡展业疆土明晰,优秀的小微资产获得才调是其事迹领跑同行的核心上风。

投资旅途三:化债受益标的

这一投资旅途自从11月以来,在券商发布的银行投资策略求教中时时出现。

这主要源自最新一轮的化债决议。11月8日,东谈主大常委会办公室裸露化债决议,将来5年加多地方化债资源10万亿元。具体来看,包括加多地方政府债务名额6万亿元置换存量隐性债务,一次报批,分三年实施;同期从2024年起,招引五年每年从头增地方政府专项债中安排0.8万亿元用于化债。

此外,2029年及以后到期的棚户区矫正隐性债务2万亿元,仍按原协议偿还。

在这一轮战略下,2028年之前,地方需要消化的隐性债务总数从14.3万亿元大幅下落至2.3万亿元。

而银行在化债经过中承担留神要的变装,证据华创证券数据,2025年—2027年每年置换隐债范围2.8万亿元中,生意银行持有比例为80%(参考2024年9月末生意银行持有地方债比例)。

可想而知的是,在化债的经过中,银行需要将相对利息较高的资产置换为利息较低的资产,资产端收益的镌汰无疑会影响到净息差。证据国度金融监督惩办总局的数据,放纵三季度末,生意银行净息差从上半年的1.54%稍微下滑至1.53%,较2023年底的1.69%下滑了16个基点。

不外,跟化债决议大致同期,央行裸露了三季度货币战略试验求教。在求教中,央行明确暗意,已领受多项方法通笔直率传导机制,踏实银行净息差。

同期,化债关于银行的资产质料起到了重要的作用。梁凤洁以为,地方化债压力削弱后,可以更狂妄度相沿投资和亏蚀、科技窜改,故意于生意银行资产愈加良性增长。然则她同期指示,议论到大部分上市银行的涉政资产并未干涉不良、式样,且未计提减值,因此化债对银行资产质料的改善主要处于预期层面,而非账面。

某基金公司前基金司理王煜东称,化债关于银行而言,更为重要的在于资产质料担忧预期的扭转,他暗意“2015年以来,跟随我国银行业不良率的无间下落,着实不良的担忧永恒存在,尤其是城投类债务。放纵2024年6月底,上市银行投向城投基建规模占比约27.6%,不良率仅1.13%,是市集,尽头是外天禀疑的焦点。本轮三项战略下,2028年前,地方需要消化的隐性债务总数从14.3万亿元下落到2.3万亿元,化债压力的大幅削弱将很猛进度上开拓上述悲不雅预期,从而助力于银行严重破净估值的开拓。”

A股上市银行处于历久破净现象。本刊证据Wind数据统计,放纵12月18日,42家上市银行中,除招商银行外,均处于破净现象,平均市净率为0.628倍。

兴业证券分析师陈绍兴暗意,国内银行板块PB估值历久偏低,主要受信用风险预期压制,市集悲不雅预期主要归拢在房地产和城投债务规模。“刻下战略积极发力相沿地方化债、相沿房地产市集止跌回稳,均故意于改善关联规模的信用风险预期,助力银行板块PB估值擢升(见表3)。”

同期,机构依然给出了几个有共性的名单,如重庆银行、青农商行、贵阳银行、西安银行等。

重庆银行是被全行研报说起较多的城商行。如申万宏源在推选化债受益标的时也留神指出了重庆银行。梁凤洁将重庆银行称为“化债受益标的”。

2023年末,重庆银行城投资产(含基建贷款)占总资产的27.9%,排行上市银行首位。

重庆银行连年来无间消化他乡分行不良压力,他乡分行不良率由2019年末的2.90%,无间下落至2024年上半年末的0.74%。梁凤洁以为,后续跟着化债鞭策,尤其是贵州地区化债举措落地,重庆银行他乡分行的资产质料主意有望陆续改善。

证据公开音书,重庆化债鞭策较快,2024年以来,重庆已有35个国企退出融资平台,位列要点化债省份第一。

梁凤洁暗意,债务风险的显贵改善,镌汰了对关联银行的净息差影响的省略情,以及不良资产影响的省略情趣。她给以重庆银行A股主意2024年PB估值0.70倍,对应A股主意价10.94元每股。放纵12月18日,重庆银行的市净率为0.6539倍,收盘价为9.57元。

青农商行在城投方面的干系则更为彰着。青农商行的前五大股东中,三大股东皆跟城投关联,三者系数持有青农商行22.65%的股份,折柳是青岛国信发展(集团)有限背负公司,持股9.08%,青岛城投和城发投资,折柳持股9.05%和4.52%。其中青岛城投以4287.15亿元资产总数和442.02亿元营业收入位列世界城投公司总资产榜第五名。

2024年前三季度,青农商行营业收入84.42亿元,同比增长2.58%;净利润32.02亿元,同比增长4.25%。放纵三季度末该行净息差1.69%。

中金公司撰文指出,贵阳银行也将受益于化债带来的资产质料好转,并暗意由于化债推动城投平台类资产质料预期改善,上调其主意价23.0%至6.68元,对应0.4倍2024预期市净率。放纵12月18日,贵阳银行收报5.96元,市净率0.378倍。

投资旅途四:国企改革深远

2025年将是国有企业改革深远擢升活动的收官之年。2023年中办、国办印发《国有企业改革深远擢升活动决议(2023—2025年)》。在收官之年,市值惩办力度加大,也有望擢升A股上市银行的估值核心。

最近监管方再次发文强调了市值惩办的问题。

11月15日,证监会发布了《上市公司监管带领第10号——市值惩办》,条件上市公司以提高公司质料为基础,擢升筹备驱逐和盈利才调,并结合实质情况照章合规运用并购重组、股权激发、职工持股筹划、现款分成、投资者干系惩办、信息裸露、股份回购等方式,推动上市公司投资价值合理响应上市公司质料。《带领》明确了上市公司董事会、董事和高档惩办东谈主员等关联方的背负,并对主要指数成份股公司制定市值惩办轨制、历久破净公司裸露估值擢升筹划等作出专诚条件。

梁凤洁暗意,《带领》对主要指数成份股公司制定市值惩办轨制、历久破净公司裸露估值擢升筹划等作念出专诚条件,条件银行积极通过擢升分成率、加多中期分成等多种方式增强投资者陈诉,将推动银行股中历久估值重塑。

本刊统计了42家上市银行,第一大股东为国有法东谈主的上市银行共28家(见表4)。这些银行均处于破净现象,其中,光大银行、浦发银行、中原银行和贵阳银行的市净率低于0.5倍。成皆银行、常熟银行和杭州银行的市净率相对较高。

在这系数径下,银行证券分析师张一纬推选工商银行、建设银行、邮储银行、江苏银行和常熟银行。

(本文刊于12月21日出书的《证券市集周刊》。文中说起个股仅作例如分析,不作投资建议。)