01 事项

近期,30年期国债收益率向下冲破2.0%。当作以建立固收类财富为主的统统收益型机构,险资财富收益承压。12月18日,据港交所裸露的公告,吉祥资管在场内增合手6725.5万股建造银行H股股份,耗资约4.24亿港元。此番增合手后,吉祥资管共计合手有120.54亿股建行H股股份,占建行H股总和的5.01%,占该行总股本的4.82%。

国信非银不雅点:险资“破局”要津或聚会在权利类财富及遥远股权投资等标的。跟着财富端长端利率下行,重叠权利商场的合手续波动,保障公司财富端显贵承压。此外,优质非标财富的无间到期为险资增厚投资收益带来一定压力。与此同期,新金融器具准则下,公允价值计量且其变动计入当期损益(FVTPL)类权利财富加厚利润表波动。保障公司通过举牌上市公司大致完了一定的管帐利润平滑,裁减权利器具投资的投资收益波动;但举牌也条款险企具有政策性产业目光,一级商场和二级商场视角相勾通。咱们展望改日险企将进一步增合手具有高分成、高本钱升值后劲、高ROE属性上市企业,匹配保障行业财富端遥远、安定的需求。

02 批驳

1. 财富收益承压,险资开启新一轮“举牌潮”

长债利率核心合手续下移,险资投资收益压力进一步加大。适度12月20日,10年期及30年期国债收益率分别为1.71%及1.96%,较年头下降0.85bp及0.87bp。在存量欠债成本相对固定配景下,长债利率的合手续走低进一步加大险企财富欠债匹配压力。当作统统收益型机构,险资较少进行信用下千里,因此进一步加大“财富荒”压力。

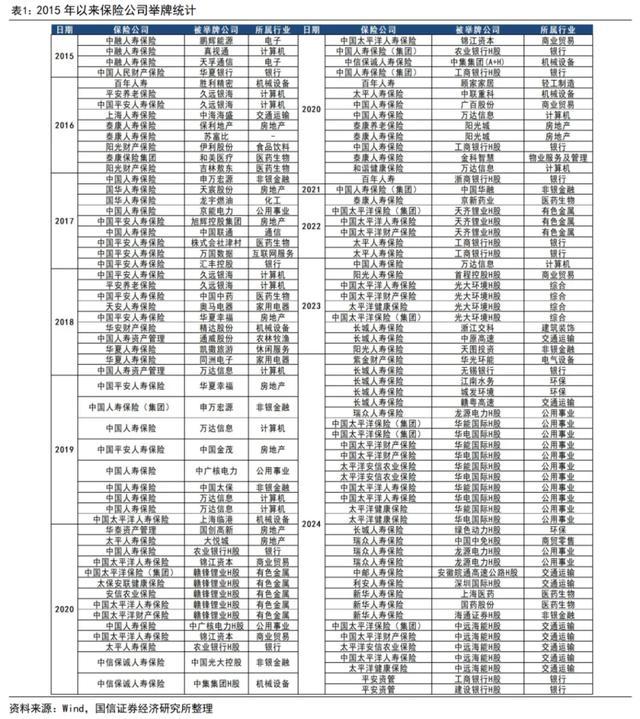

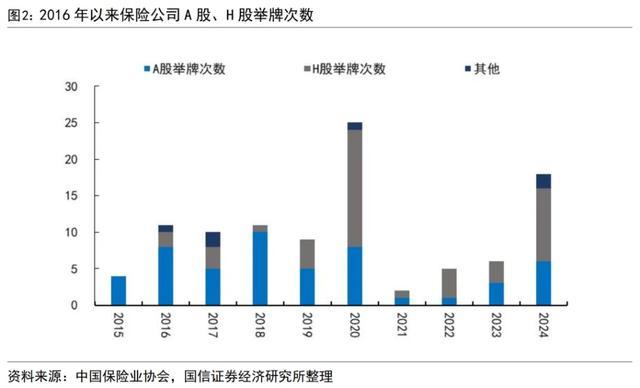

本年以来,以长城东谈主寿、中国太保、瑞世东谈主寿等为代表的公司纷繁加大对优质上市公司的举牌,主要行业聚会在公用业绩、走运、银行等边界,具备高分成及相对安定的ROE水平。

近期,吉祥资管分别举牌工商银行H股及建造银行H股,港股建立性价比渐渐受到保障资金青睐。2020年以来,保障欠债端因增额寿险高增得以连忙膨胀,为知足资负匹配及投资收益条款,保障资金对红利类权利财富需求擢升,低估值、高分成的港股财富受到险资举牌次数显贵增多。此外,保障资金专揽港股折价上风和企业所得税免征政策,进一步增多权利投资收益。

2. 险资举牌动因分析

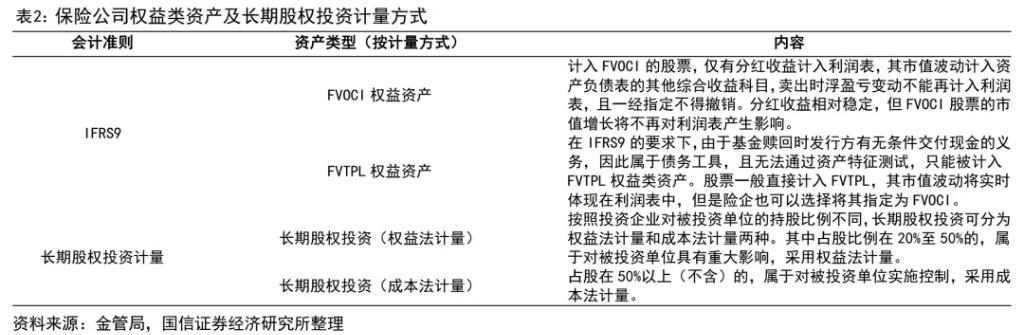

新准则下,险企财富分类更为透明但权利投资或平直加大利润表波动。2023年1月1日,保障行业全面扩充IFRS9 (以下简称“I9”)及IFRS17(以下简称“I17”)新管帐准则,分别为险企欠债端及财富端管帐计量形势带来一定变化。I9的扩充对险资财富端金融器具计量带来较大影响,分类更为客不雅。按照拂帐核算形势,财富分类跟更为透明,I9将金融财富分为三类:以公允价值计量且其变动计入当期损益的金融财富(FVTPL)、以公允价值计量且其变动计入其他玄虚收益的金融财富(FVOCI)、以摊余成本计量的金融财富(AC)。新金融器具准则休养平直加大了险企利润表的波动性。新准则下,更多权利类财富被分辨为FVTPL科目,举例基金、无法通过SPPI的固定收益类财富深广权利财富被指定为FVTPL计量,平直加大利润表波动。此外,按照新金融器具准则司法,权利财富被指定为FVOCI后,该方案不成撤废,独一分成可计入损益,责罚时生意价差不得计入损益,只可计入留存收益,因此保障公司将深广权利财富归入以公允价值计量且其变动计入当期损益的金融财富(FVTPL),本钱商场变动导致的金融财富公允价值变动对利润表的影响变大。

遥远股权投资具备中遥远正经投资价值,但需警惕减值风险。按照遥远股权投资管帐准则条款,当合手有上市公司有表决权股份具有紧要影响(联营企业)时,保障公司应当按照遥远股权投资法中的权利法进行阐明和计量。保障公司按照A股上市年度完了净利润和其他玄虚收益(OCI)而产生的扫数者权利的变动中应当享有的份额阐明当期投资收益和其他玄虚收益(OCI),并休养遥远股权投资的账面价值,且在本色收到现款股利时相应地减少遥远股权投资的账面价值。当险资举牌上市公司时,上市公司的股价波动并不会体目下保障公司确当期损益中,独一其当期净利润会影响保障公司投资收益。因此,从管帐准则维度来看,险资举牌上市公司具有一定的平滑利润波动的作用。但通过长股投权投资益法计量投资也需要提防可能的减值失掉风险。一方面,从管帐准则的角度看,险企需要在财富欠债表日判断财富是否存在可能发生减值的可能,若财富的市价当期大幅度下落是标明财富可能发生减值,而对于存在减值迹象的财富且其可收回金额低于账面价值的,需要计提财富减值失掉,从而可能对险资投资收益带来一定负面影响。因此,险资主要选拔低估值、高股息率和ROE的等具备中遥远正经投资价值的标的,投资行业聚会在银行、公用业绩、基建等。

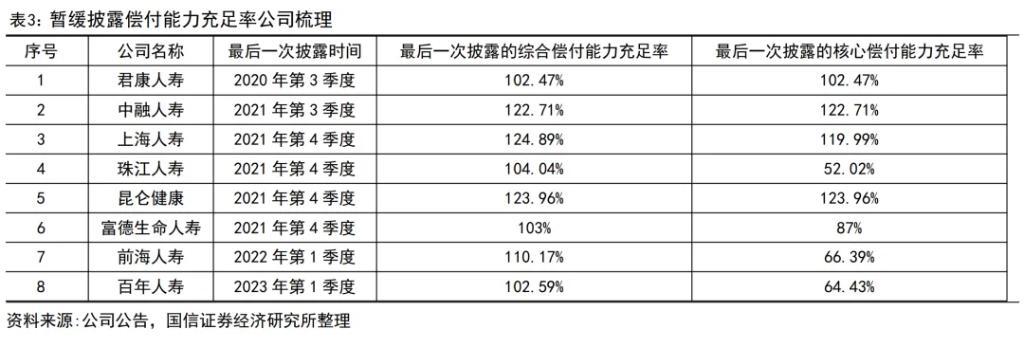

3. “偿二代”二期过渡期延迟,优化行业风险出清

12月20日,国度金融监督照料总局发布《对于延迟保障公司偿付才气监管司法(Ⅱ)扩充过渡期联系事项的告知》(以下简称《告知》),明确“对于因新旧司法切换对偿付才气填塞率影响较大的保障公司,可于2025年1月15日前与金融监管总局及派出机构相似过渡期政策,金融监管总局将于2025年2月底前一司一策详情过渡期政策”。

保障资金权利投资比例受到偿付才气监管主义的适度,在一定进度上影响保障公司增多权利投资的意愿和才气,展望相应政策休养将在一定进度上翻开险资权利建立空间。偿二代二期工程对本色本钱的认定愈加严格,提高部分险资投资的特定财富的认定圭臬,导致保障公司的本色本钱减少,进而影响保障公司偿付才气填塞率。在此配景之下,保障公司偿付才气填塞率普降。偿二代二期司法扩充后,偿付才气对保障公司财富建立的不停从“软不停”变为“硬不停”,保障公司在财富端本钱占用与收益的均衡难度加大,需要通过细腻化照料擢升本钱使用成果,为此休养权利建立总计,为进一步饱读吹险资建立权利财富提供空间。此外把柄监管条款,权利类财富相较于固定收益类财富频繁具有更高的风险权重,保障公司权利类财富建立具有更高的本钱浮滥。把柄《保障财富风险分类办法(征求看法稿)》的司法,权利类财富的风险分类圭臬相较于固定收益类财富更为严格,导致其本钱浮滥增多,从而适度了保障资金入市的范畴和积极性。把柄监管条款,保障公司权利类财富监管比例最高可占上季末总财富的45%,刻下保障行业权利投资范畴占比约为12%,仍有较大擢腾飞间。展望跟着过渡期的延迟,以中小保障公司为代表的险企或将翻开一定的权利建立空间,展望主要建立标的以OCI高分成股票为主。

本文作家:孔祥S0980523060004